こんにちは。教員まめたです。

前回の記事では、教員の税金事情(生涯賃金と生涯納税額)について解説しました。

今回の記事では、【知らないと損する】控除と非課税制度を活用した教員の賢い節税法について解説します。

※図は筆者が作成。

控除という言葉は聞き慣れないし、教員ができる対策はあるの?

そのお悩み、解決します!FP2級の知識と実践例をご紹介しながら、わかりやすく説明していきます!

おさらい

生涯賃金における生涯手取りと生涯納税額の割合は以下の通りでした。

グラフ1

グラフ1

税金だけで約24%も支払っており、何とか負担を減らしたいのが本音。対策次第で、みなさんの大切なお金の行き先が変わります。税金として国に取られるのか、自由に使えるお金として守るのか、どちらの選択をするかは明白ですね。

節税の基本

控除(こうじょ)

控除とは、税金を計算するときに「課税されないもの」のことです。

なぜ、課税されないものがあるの?

納税者の税負担を調整(軽減)するためです。納税割合が高いと国民の生活や労働が苦しくなるのでその点を配慮しましょうという仕組みです。

私が一番お伝えしたいのは「控除(課税されないもの)を増やして課税所得(税率が掛けられる額)をできるだけ下げましょう!」ということです。

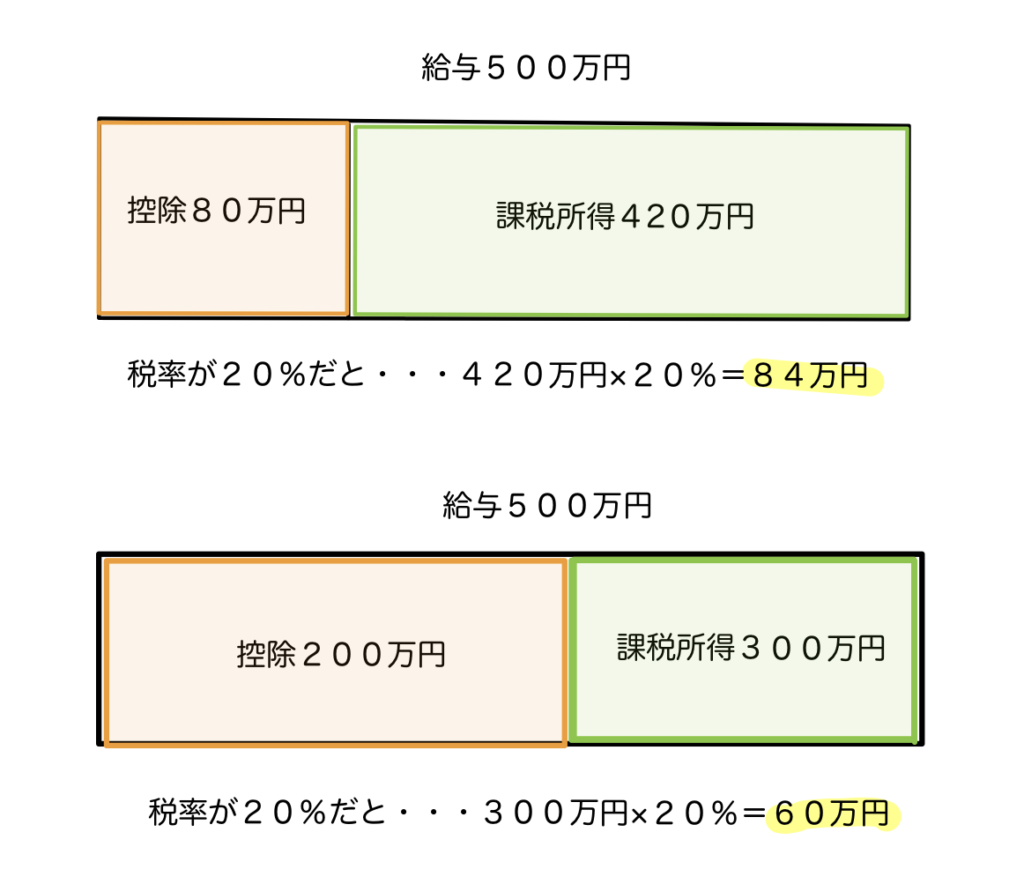

表1

表1

給与が同じ場合でも、家族構成や生活状況によって、控除額(課税されない額)が変わります。表1より控除額が多いほど、支払う税額が低くなっていることが分かります。控除を最大化して節税していきたいですね。控除にはたくさんの種類があります。

図1

図1

教員のみなさんに身近な控除は、「扶養控除」「生命保険料控除」「配偶者控除」「住宅ローン控除」「基礎控除」あたりでしょうか。

さらに控除について詳しくなりたい方には、FP3級の取得をおすすめしています。

非課税制度

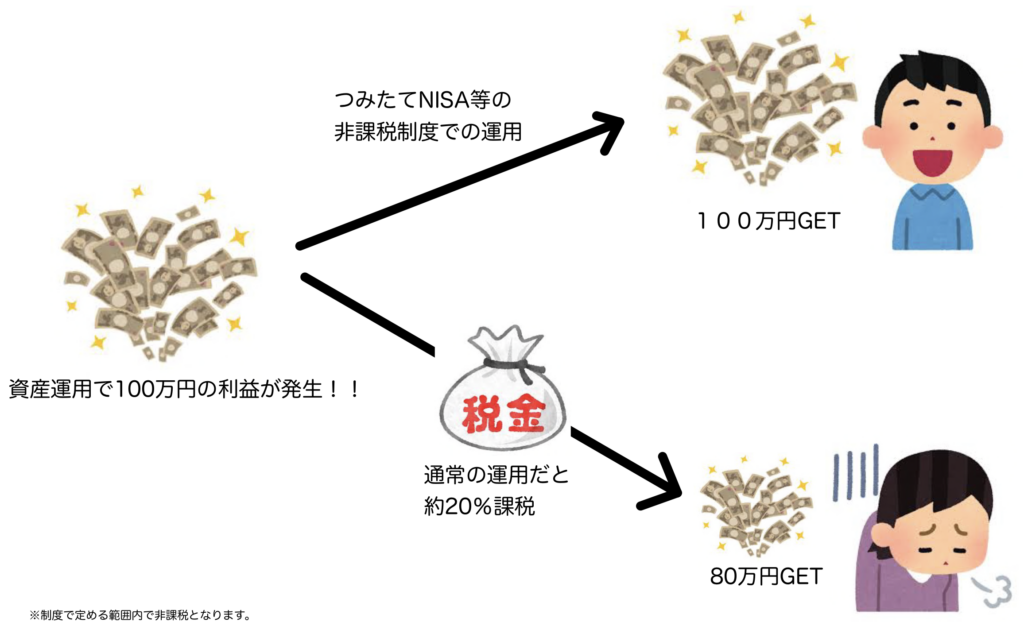

株式や投資信託などの金融商品に投資した場合、売却益や配当金には約20%の税金がかかります。しかし、非課税制度なら一定額の範囲内で利益に税金がかかりません。

図2

図2

非課税になる資産運用の代表選手は、次の4つです。(2022年現在)

・NISA

・ジュニアNISA(2023年12月末で廃止)

・iDeCo

節税しながら、資産運用に取り組めるのはうれしいね。

そうだね!ただ資産運用の目的によって合う人/合わない人がいるので、制度の特徴を知るところから始めましょう。

教員の控除申請の流れ

教員を含め公務員の場合、原則年末調整で行われるため、確定申告は必要ありません。年末調整は事務室の方がまとめて行ってくれます。11月頃に事務室から渡されるあの書類ですよ。

ただし、自分で控除申請(確定申告)するメリットもあります!

え、教員にもメリットがあるの?詳しく教えて!

・住宅ローン控除を受ける先生(初年度のみ)

・ふるさと納税を行い、ワンストップ特例制度を利用しない先生

・投資で損益通算する先生

これらに該当する場合、自分で行うことによってメリットを得られる場合があります。つまり、使わないと損/使えば得する可能性が高いです。

おすすめ節税法 5つ

以上を踏まえて、教員に特におすすめしたい節税法を解説していきます!

・医療費控除

・扶養控除

・つみたてNISA

・iDeCo

ふるさと納税(寄附金控除)

仕組み

任意の自治体に寄附すると、控除上限額内の2000円を超える部分について所得税と住民税から控除(還付)を受けることができます。

還付と示したのは、この控除は税金の先払いであり、支払うべき税金が減るわけではないからです。先払いした分、毎月支払う税金が安くなる(還付されている)という仕組みです。

なぜ節税になるの?

ふるさと納税で寄附を行うと、食品、スイーツ、ドリンク、インテリア、日用品、旅行、家電、子供用品、健康医薬品、ファッション、本、玩具などの返礼品が届きます。

自己負担金2000円は掛かりますが、納税により返礼品をGETできます。

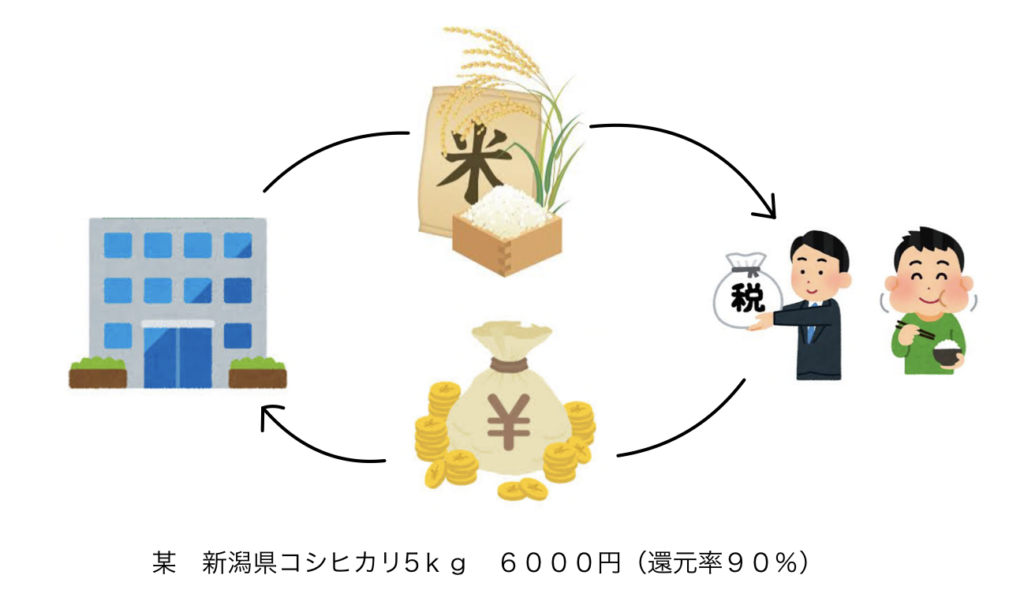

返礼品の還元率が高ければ高いほどお得になります。すなわち、自分で買わなくても済む分、支出がぐんと減ります。 図3

図3

図3の場合、6000円のふるさと納税で5400円相当のお米がGETできるわけです。我が家も上限ギリギリまで活用し、果物やお米、日用品をもらって支出を抑えています。

申請方法

申告方法は確定申告とワンストップ特例制度の2つがあります。

表2

表2

忙しい教員におすすめなのはワンストップ特例制度!1年間の寄付先が5自治体までなら確定申告が不要になります。手続きは書類を記入して返送するだけなので、初心者の方にも簡単です。

手続きが簡単で、家計の応援になるなら使わない手はないね!

1点注意です!収入が少ないとメリットが薄くなります。控除上限額は、事務室から渡される源泉徴収票をもとにサイトのシュミレーションに入力するだけで分かります!!

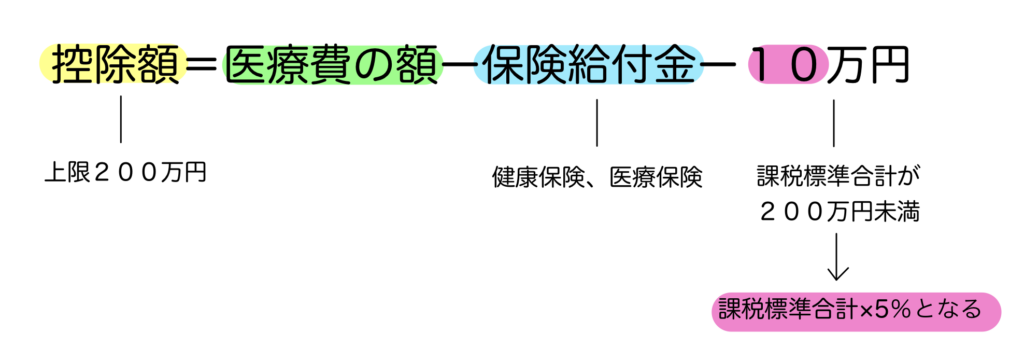

医療費控除

納税者本人または生計を一にする配偶者その他の親族の医療費が10万円以上かかった場合に使えます。

図4

図4

図5

図5

図6

図6

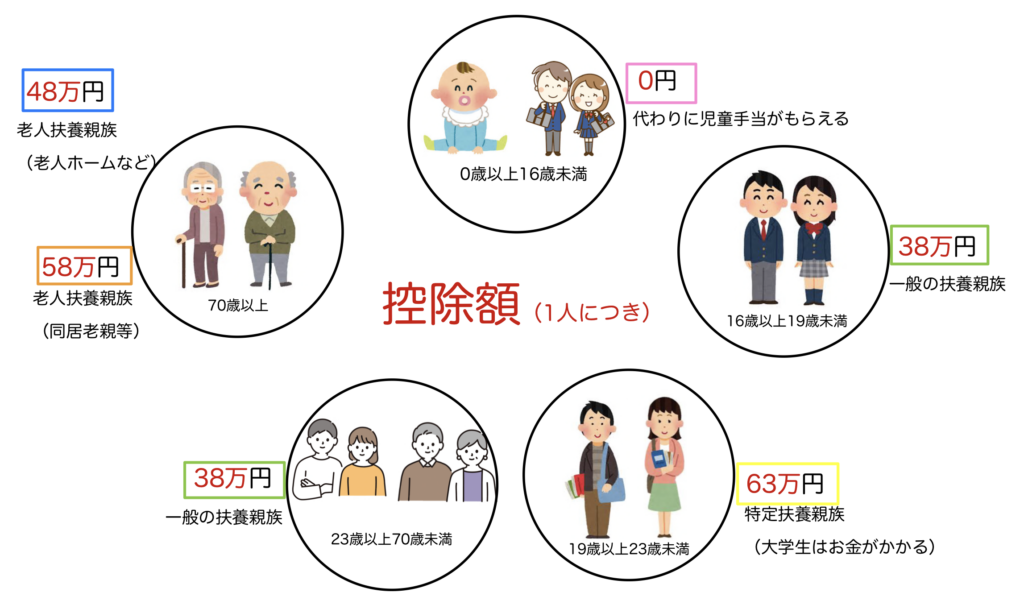

扶養控除(ふようこうじょ)

控除対象の扶養親族がいる場合、使うことができます。

(子や兄弟など。ただし、青色事業専従者と事業専従者除く)

・その親族の合計所得金額48万円以下(年収103万円以下)

どこから48万円の数字がきたの?

給与等の収入金額が162万5000円までの場合、給与所得控除(課税しないもの)額が55万円となります。年収103万円なら、103万円ー55万=48万円になるね!

これらに該当する場合、控除金額は図7の通りです。

図7

図7

忘れずに申請しましょう!!

つみたてNISA(非課税制度)

今、話題を集めている制度です。

2022年12月現在のおすすめポイントは以下の点です。

・非課税期間は20年間

・長期積立×分散投資向け(ドルコスト平均法)

・少額投資から積立可能

・金融庁(国)が認めた商品のみ

普通の銀行預金との違いは?

月3万円の積立を20年間したらどうなるか金融庁サイトで趣味レーションしてみました。①たんす預金②銀行預金③つみたてNISAで比較。

表3

表3

いかがでしょうか?この差は金利の違いです。昔の日本では貯蓄金利が高かったのですが、今は超低金利時代です。投資はリスクが付きものですが、その差は歴然です。正しく勉強して不安→理解に変えることができれば、資産形成の選択肢も増えるはずです。

2024年以降には制度改正が行われ、さらに使いやすくなると予想されます。

余剰資金の作り方はこちらへ

iDeCo(非課税制度+小規模企業共済等掛金控除)

iDeCoとは、個人型確定拠出年金すなわち老後の年金を準備するための制度です。

・運用利益が非課税

・受取時、一定額まで非課税(受け取り方に注意が必要)

教員含む公務員の場合、月12000円積立できます。全額年間所得控除は14万4000円となり、1年間で2万8800円の節税となります。大卒〜定年までの38年間で約110万円です。

運用益も非課税となるため、投資額の雪だるまが大きくなりやすいのもメリットです。受取時も非課税となる点もメリットの1つです。公務員の場合、退職金受取との兼ね合いもあるため、どのように受け取るかシミュレーションが必要になります。

まとめ

最後までお読みいただきありがとうございます。

【知らないと損する】控除と非課税制度を活用した教員の賢い節税法ついての解説はいかがでしたか?

みなさんの大切な時間をかけて得たお金を守れるのは、自分しかいません。

当記事をきっかけに、「そういうことか!」「やってみよう!」「他の人にも教えてみよう」とみなさんの思考や行動が変わりましたら嬉しいです。

Twitterでも毎日発信しています。よろしければ、教員まめたのフォローをお願いします!

以上、教員まめたでした!!

またお会いしましょう!!

コメント